「事業性評価融資」への大いなる勘違い

2017.02.22

いま、銀行などの金融機関の借入に対する考え方が大きく変わろうとしています。

金融庁が公表している『これまでの金融行政における取組みについて(平成27年12月)』と、経済産業省が公表している『ローカルベンチマークについて(平成28年4月)』にその考え方について書いてあります。

基本的に、銀行などの金融機関は決算書を中心に財務データや業績で企業を評価し、だいたい10段階にわけて格付けします。

そしてその「格付け」を企業にお金を貸す際の主な判断材料の一つとしていました。

テストの点数だけで成績表をつける感じですね。

その流れが大きく変わろうとしています!

金融庁から「財務や業績などによる評価(格付け中心)」ではなく「事業性や将来性の評価(事業性評価融資)」へ舵を切るような方向性が打ち出されたんです。

ここで「事業性評価の定義」について書いてみますね。

【定義】

金融機関が現時点での財務データや保証・担保にとらわれず、

企業訪問や経営相談等を通じて情報を収集し、事業の内容や

成長可能性などを適切に評価することです。

なお、事業性の評価は、通常の審査に加えて実施するもので、

事業性の評価結果のみで、融資の可否を判断するものではありません。

これは日本政策金融公庫(農林水産事業)が公表している定義です。

ちょっと難しいですね〜

金融庁や中小企業庁なども定義などを公表していますが、比較的、分かりやすく事業性評価融資の説明をしていると思います。

さらに簡単にまとめるてみると(笑)銀行などの金融機関は企業にお金を貸すときに、財務データや業績だけで判断するのではなく、企業の事業内容や将来性、強みなども評価基準に加えて判断しましょうという事です。

この「事業性評価」が実現すると中小企業にとって銀行からお金を借りやすくなります!

自分達の将来性や強みをアピールすることで銀行は積極的に貸そうと思ってくれるからです。

ただし、経営者の中には勘違いをなさってる方もいます。

その勘違いとは「事業性を評価してもらえば財務や業績などが悪くても融資してもらえるんだ!」と思ってしまうこと。

これは大いなる勘違いですよー!

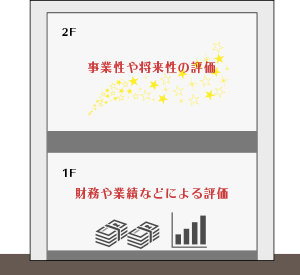

「事業性や将来性の評価」は、あくまでも「財務や業績などによる評価」の上に乗っかるイメージです。

つまり1階が「財務や業績などによる評価」、2階が「事業性や将来性の評価」という2階建てになっていると思って下さいね。

ですので日々の会計業務をおろそかにせず、しっかり経営計画を立て、まずは地味だけどしっかり会社の基礎体力をつけてください。

基礎体力に不安のある方はご相談くださいね。

芦澤税理士事務所でしっかりサポートをさせていただきます!